财联社11月14日讯(编辑 潇湘)长期以来,当市场不确定性、恐慌情绪促使投资者寻求安全时,美国国债一直是人们的首选资产,但这种声誉最近受到了重大打击。

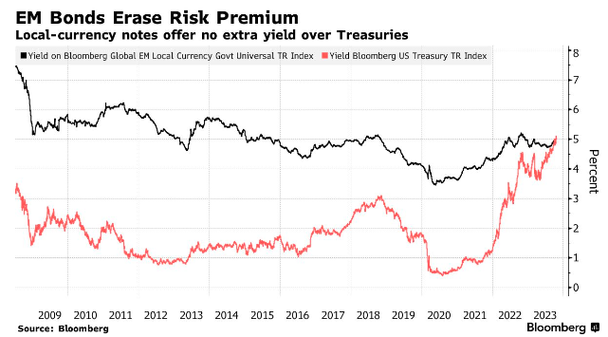

全球债券市场上月曾有史以来第一次出现了一幕过往难以想象的反常现象:美国国债收益率比以当地货币计价的新兴市场债券收益率还要高。

自5月份以来,美国国债大跌使得这一全球最大经济体的借贷成本飙升,美国国债收益率一度平均高达逾5%。然而,以当地货币计价的新兴市场债券收益率却并未能跟上这一步伐——依然停留在5%左右,这也导致人们预期中新兴市场存在的典型“风险溢价”几乎消失殆尽。

这一反常现象意味着,投资者投资于那些风险较高的新兴市场国家将不会再获得额外的回报。事实上,如果他们继续持有美债,所能获得的回报反而要更多。

这一现象出现的背后,一方面表明了美联储更长时间维持高利率的鹰派信号、以及对美国财政状况和大量新债发行下市场承接能力的担忧加剧,正不断推动着美债收益率走高。

持仓情况就显示,眼下美债市场的做空情绪依然强烈。

美国商品期货交易委员会(CFTC)的最新数据显示,11月7日当周,投机者所持美国两年期国债期货净空头头寸和五年期国债净空头头寸双双创下历史新高。

信安资产公司策略师Seema Shah在接受访时指出,“有太多不同的力量正在冲击美债市场,因此很难真正坚定地说,今天的美国国债能够成为你的避风港。长期美国国债可能没有违约风险,但存在流动性风险和利率风险。在到期前出售债券时,销售价格有时是不确定的,尤其是在金融市场面临压力的时候。”

上周,国际三大评级机构之一的穆迪将美国信用评级展望由“稳定”下调至“负面”,原因是美债债务利息成本大幅上升以及“根深蒂固的政治两极分化”。穆迪目前已是三大国际评级机构中目前仍授予美国AAA级信用评级的机构,而最新的举动显然表明其接下来也可能下调美国的***信用评级。

可以看到的是,美国国债的信用违约互换利差在过去几个月一直在攀升。这意味着市场正在支付更多费用来防范曾经不可想象的情况。

新兴市场债市的大隐患?

而另一方面,这一破天荒的景象对于新兴市场而言,可能也并非是什么值得欢庆或自满的信号。有业内人士就表示,这种不寻常的情况,或许并不表明人们对新兴国家比美国更安全有了新的信心。相反,这很可能是对新兴市场本币债务极为不利的一个信号。

Ambrosia Capital固定收益分析师Richard Segal指出,“在零或负利差的情况下,几乎没有人愿意承担额外风险,投资于新兴市场债券。”

美国国债向来被不少人视为无风险资产。鉴于新兴经济体的一些脆弱性质——一般规模较小、金融市场欠发达、资本回流自由度较低、存在货币风险和违约可能性相对较高,在过去15年里,投资者通常会要求提供200-300个基点的额外收益率,以持有新兴市场风险较高的债券而非美债。

但过去三个月,这种传统关系前所未有地被颠覆了。

美国两年期收益率已经在5%以上交易了一段时间,10年期美债收益率上月也一度突破了该门槛。彭博美国国债总回报指数的平均收益率在过去短短五个月里累计攀升了逾100个基点。

相比之下,彭博全球新兴市场本币债券指数仅上涨了20个基点,原因是新兴市场投资者押注在一轮激进加息周期后将会降息。该指标涵盖了23个国家的债券,其中既包括中国和印度等大型经济体,也包括哥伦比亚和罗马尼亚等较小型经济体。

两者如今微不足道的利差,可能会使新兴市场债券相对投资者缺乏吸引力,因为他们已能从美国国债上获得类似的回报。据Segal称,能让交易员们重新对新兴市场债券感兴趣,其相较美债收益率提供的额外收益率最少需达到150个基点。

法国兴业银行也表示,该机构也对新兴市场债券收益率溢价的消失感到担忧。法兴银行新兴市场研究主管Phoenix Kalen在一份报告中写道,“考虑到美债收益率的持续波动以及波动还在加剧,我们建议在未来几个月内减持新兴市场当地债券。我们认为,在印度尼西亚、印度、罗马尼亚和土耳其等市场,目前的名义收益率提供的风险溢价不足。”

不过,目前也并非所有人都持悲观态度。Generali Investments驻巴黎的全球新兴市场策略师Guillaume Tresca就表示,他更喜欢新兴市场本币债券。

他指出,“我预计不会出现抛售,本币债券的利差将重新扩大。我预计中长期美国国债收益率将下降,这也应该会导致新兴市场本币收益率下降,但速度会比美债收益率相对更慢。”