懂酒谛 作者︱懂酒哥

酒鬼酒的业绩不香了吗?

从经营规划来看,酒鬼酒旗下高端内参系列,已经发展为可以和茅、五、泸同台竞技的高端白酒,体现出公司对高端品牌影响力的长规划。但从业绩来看,进入2023年以来,酒鬼酒归母净利润大幅腰斩,营收增速在20家白酒企业中垫底,企业同时面临较大的去库存压力。

目前,就酒鬼酒而言,想要回归次高端白酒市场的辉煌地位,无疑比如何挤进第一梯队这个问题更现实,更扎心。

利润同比下滑50.75% 销售费用过多拖累业绩

风光不再,是酒鬼酒2023年业绩写照。酒鬼酒2022全年营收增速和归母净利润增速分别为18.63%和17.38%,但今年前三季酒鬼酒录得营收21.42亿元,同比下滑38.54%;录得归母净利润4.79亿元,同比下滑50.75%。

酒鬼酒的营收和利润均不及2021年水平,在A股20家白酒企业中分别排名倒数第1和倒数第2。

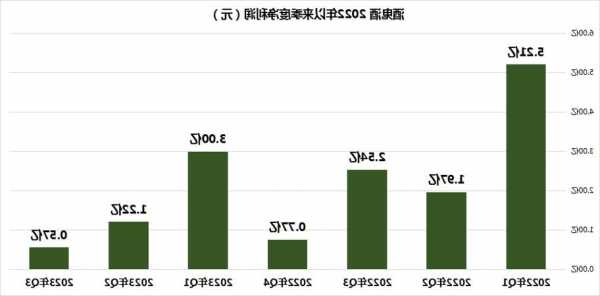

值得注意的是,同为次高端白酒代表的水井坊在今年三季度经营回血,利润由二季度的0.43亿元暴增至8.20亿元,而酒鬼酒业绩依旧在苦苦挣扎。财报显示,公司三季度实现盈利0.57亿元,同比去年的2.54亿元下滑77.65%,相比二季度的1.22亿,环比下滑53.37%。

图表:酒鬼酒2022年以来季度利润表现

今年酒鬼酒业绩表现欠佳,也是白酒行业市场竞争加剧的另一呈现。酒鬼酒旗下拥有内参酒、红坛酒鬼酒、传承酒鬼酒等大单品。在今年通货紧缩、经济增速放缓的环境下,酒鬼酒面临一线名酒和其他白酒品牌的竞争压力,销量明显放缓。

而酒鬼酒在品牌升级战略上的前置性投入过大,也使得短期利润被拖累。酒鬼酒今年前三季度销售费用达到6.39亿元,销售费用占营收比重高达29.85%,在20家酒企中排名第2。可以看出过高的品牌宣传推广费用,反而没有带动公司营收同步增长。

另外,经营不善和人事调动也是影响公司业绩的原因。酒鬼酒在河南的北方基地及河南公司都一直处于亏损状态,资不抵债。此外,中粮近期的人事调动也对酒鬼酒的全国化布局战略推进产生不良影响。

存货周转天数骤增 经销商被迫降价销售

今年白酒市场受需求端增速放缓、竞争格局激烈等因素影响,市场充斥存货周转压力加大、终端销售价格倒挂的声音。相比茅台、五粮液等头部酒企,可以凭借自身品牌影响力挺过经济寒冬,酒鬼酒在下行环境下却只能孤注一掷。

酒鬼酒财报给大众呈现的黑天鹅数据还有存货周转天数。懂酒哥数据分析发现,2023年三季度末,20家白酒企业存货周转天数相比2022年同期平均增长幅度为4.06%,有9家白酒企业存货周转天数升高,说明这些酒企今年面临的库存周转压力加大。

库存方面堪忧的企业酒鬼酒比较明显。数据显示,酒鬼酒2023年三季末的存货周转天数 为856.33,较2022年同期(477.12)大幅增长79.48%,相比二季度末的834.11天,存货压货还在激增。

图表:白酒企业存货周转天数情况

终端渠道为了解决库存压力,不得已降价销售,内参、酒鬼等主要产品均存在不同程度的价格倒挂现象。据了解,内参市场价已经到了760元每瓶,而经销商从厂家的开票价是835元每瓶。

降价销售也对公司盈利质量产生影响,酒鬼酒今年三季度的毛利率为78.90%,较2022年同期下滑了0.93个百分点。

股价最多上涨1773% 回撤幅度排第2

酒鬼酒的业绩已回到2021年之前的水平,而近期76.86元的收盘价,已经回撤到2020年8月水平,有投资者发出感慨:业绩与股价真是同步衰退啊。

白酒行业牛市起于2018年10月,当时A股上证指数在2449.20底部,是继998.23、1849.65点后,再一次重要历史底部区域。自此白酒股开启狂飙模式,其中酒鬼酒从2018年10月底的10.81元,最高上涨至2021年9月的274.29元。懂酒哥复盘发现,自2018年以来,酒鬼酒区间最大涨幅达到1773%,远远高于A股20家白酒企业平均最大涨幅的681%,位居行业第一。

图表:白酒股2018年以来最大涨幅

巨幅上涨之后,酒鬼酒也迎来最大回撤,高位下跌达到72.83%,是顺鑫农业之外回撤幅度最大的酒企。酒鬼酒回吐估值泡沫后,2018年以来累计上涨181.79%,在白酒企业中排名第8位。

酒鬼酒涨的多,跌的也多,体现出其股性活跃特点。懂酒哥分析白酒股2018年以来的平均月涨幅数据,酒鬼酒达到3.08%,居白酒股第6位。平均日均换手率为3.18%,居白酒股第4位。

图表:白酒股的股性分析

酒鬼酒的股性活跃,与股本数较小有很大关系,白酒股的平均股本数为8.亿股,而酒鬼酒为3.25亿股。从公司经营层面分析,酒鬼酒的股价活跃性体现公司经营的灵动性:当整体宏观环境欣欣向荣之时,公司受益货币环境宽松,在营销推广方面发挥优势,且可享受短期借贷便利等利好,业绩增速要快于头部酒企。而当整体环境变差时,较为激进经营的酒鬼酒,也先于头部企业体会到行业严寒。

面对当前酒企环境,酒鬼酒坚持费用改革,不向经销商压货,目标就是使动销端有所改善和价格稳定上升,减轻经销商库存压力,为公司的长期稳定发展打下坚实基础,并让库存保持在合理范围。